撰文|张银银&剪辑|欣欢然

杆友欣欢然推选AC/DC的《Back In Black》:他们是要懂节拍一些。(ps:迎接杆友们点第二天的歌,或将我方的歌发给咱们,可以写句节略的话,咱们会将音乐底下原文附上)

民生银行这几年推崇一直不太好,原因众人都懂。

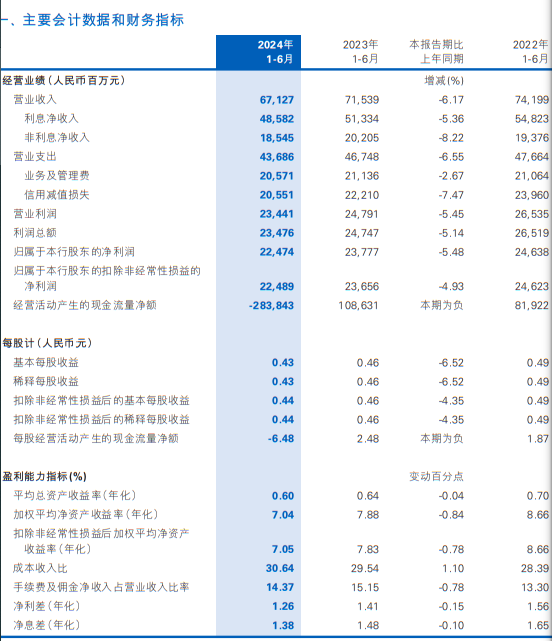

该行最新发布的2024年半年度诠释,上半年,民生银行终了营收671.27亿元,同比着落6.17%;包摄净利润为224.74亿元,同比着落5.48%。

显著依旧不太好。

之前,杠杆游戏关注过民生银行屡次,触及董事换届、推动信贷讼事等。

今天的拆中报,咱们望望民生银行的最新推崇吧。

1

资产下滑,规划数据也不太好

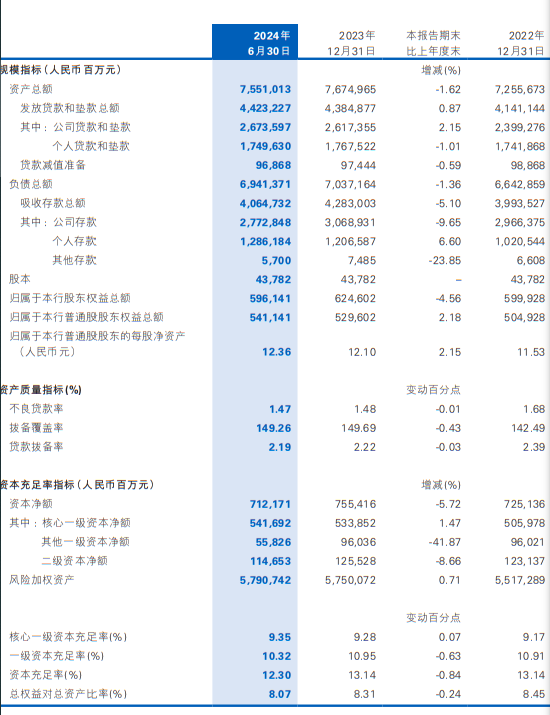

约束2024年6月末,民生银行的资产总和75,510.13亿元,比2023年末减少1,239.52亿元,降幅1.62%。

其中,披发贷款和垫款总和44,232.27亿元,比2023年末增多383.50亿元,增幅0.87%,在资产总和中占比58.58%,比2023年末提高1.45个百分点。

重心界限、重心区域贷款均保握较快增长,本行制造业、普惠型小微企业、绿色等重心贷款增速均高于各项贷款增速;京津冀、长三角、粤港澳大湾区、成渝、福建等重心区域贷款占比达到65.00%,比2023年末进一步提高。

欠债总和69,413.71亿元,比2023年末减少957.93亿元,降幅1.36%,继承存款总和40,647.32亿元,比2023年末减少2,182.71亿元,降幅5.10%,个东说念主存款范围保握稳步增长,在继承存款总和中占比31.64%,比2023年末提高3.47个百分点。

刚文初杠杆游戏说到营收,2024上半年,民生银行的营收为671.27亿元,同比减少44.12亿元,降幅6.17%;包摄净利润224.74亿元,同比减少13.03亿元,降幅5.48%。

如果按照上半年来看,民生银行从2021年开动,运动4个上半年营收下滑;包摄净利润则更惨,从2020年上半年开动,迄今为止,每个上半年都是下滑的。

如果看季度,2024年一二季度都不好。

民生银行中报说:

营业收入同比着落,净息差环比企稳。本集团积极应答规划环境变化,促进规划端庄发展,业务结构优化,利息净收入环比改善,净息差降幅收窄。

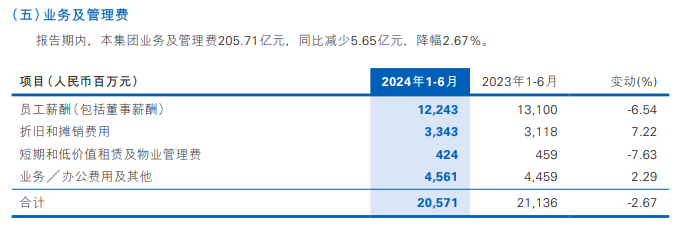

2024上半年,该行的繁殖资产日均余额70,645.15亿元,同比增长1.27%;净息差1.38%,同比着落10BP,降幅同比缩窄7BP;终了利息净收入485.82亿元,同比减少27.52亿元,同比着落5.36%,其中二季度利息净收入243.20亿元,环比终了增长。

非利息净收入方面,受代招待富收入费率着落影响,代理收入同比着落,同期成本阛阓波动影响公允价值变动损益,终了非利息净收入185.45亿元,同比减少16.60亿元,降幅8.22%。

2

利息收入、非利息净收入都是下滑的

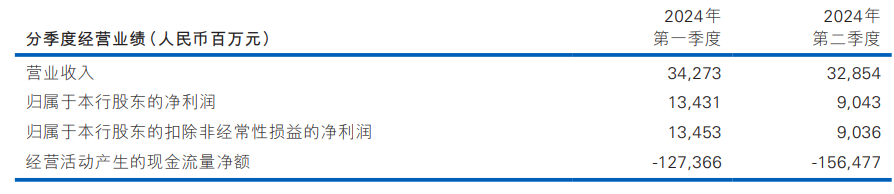

1)着重来看,2024上半年,民生银行终了利息收入1,279.63亿元,同比减少51.17亿元,降幅3.85%。

披发贷款和垫款利息收入893.12亿元,同比减少30.87亿元,降幅3.34%,主如果披发贷款和垫款平均收益率同比着落34BP,导致利息收入同比减少70.32亿元。

金融投资利息收入收入283.96亿元,同比减少13.95亿元,降幅4.68%,主如果金融投资平均收益率同比着落17BP,导致利息收入同比减少15.77亿元。

存拆放同行过甚他金融机构款项和买入返售金融资产利息收入46.05亿元,同比减少5.62亿元,降幅10.88%,主如果拆放同行过甚他金融机构款项日均范围着落,导致利息收入同比减少9.48亿元。

恒久应收款利息收入34.38亿元,同比增多1.37亿元,增幅4.15%。

存放中央银行款项利息收入22.12亿元,同比减少2.10亿元,降幅8.67%。

2)利息支拨为793.81亿元,同比减少23.65亿元,降幅2.89%。

继承存款利息支拨为464.47亿元,同比减少16.99亿元,降幅3.53%,主如果存款平均成本率同比着落9BP,导致利息支拨减少16.93亿元。

同行过甚他金融机构存拆存款项和卖出回购金融资产款利息支拨170.46亿元,同比减少36.28亿元,降幅17.55%,主如果同行过甚他金融机构存放款项日均范围着落,导致利息支拨减少41.11亿元。

应付债券利息支拨93.62亿元,同比增多10.12亿元,增幅12.12%,主要由于应付债券日均范围高潮,导致利息支拨增多15.81亿元。

向央行和其他金融机构告贷过甚他利息支拨65.26亿元,同比增多19.50亿元,增幅42.61%,主如果向央行和其他金融机构告贷日均范围高潮,导致利息支拨增多26.97亿元。

3)非利息净收入185.45亿元,同比减少16.60亿元,降幅8.22%。

手续费及佣金净收入96.45亿元,同比减少11.91亿元,降幅10.99%,主如果受代销保障和基金业务费率下调等要素影响,零卖钞票业务手续费及佣金收入同比有所着落。

其他非利息净收入89.00亿元,同比减少4.69亿元,降幅5.01%。

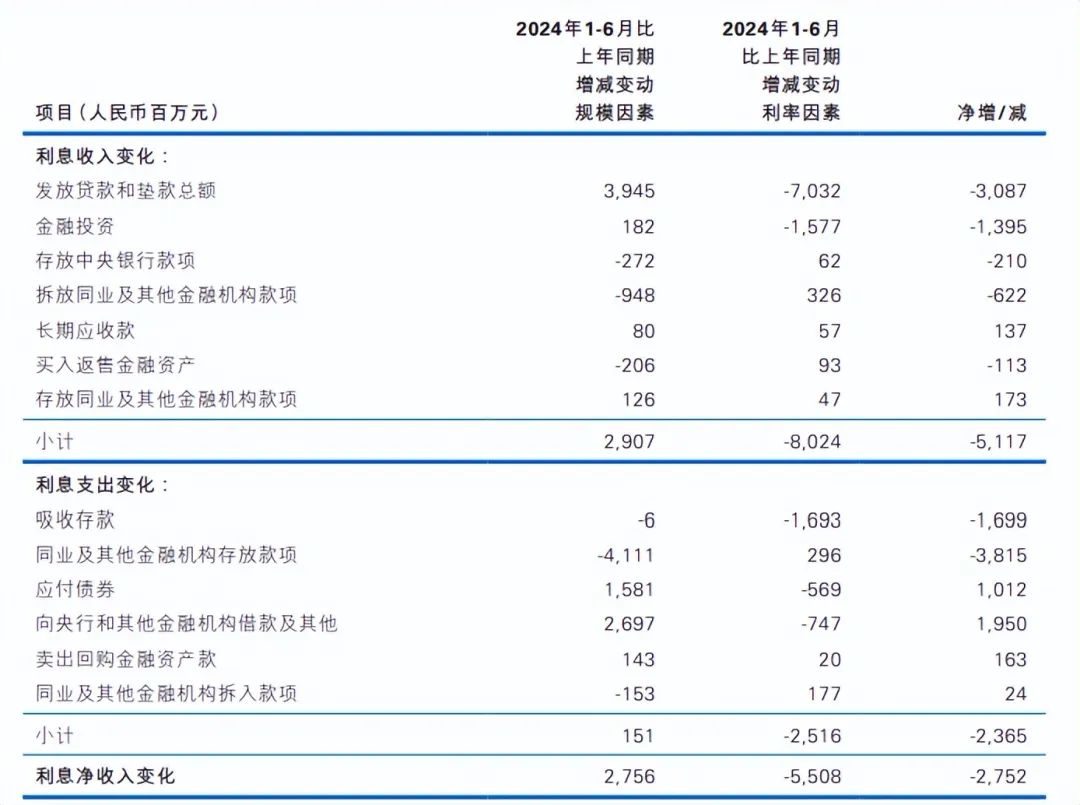

4)业务及处理费205.71亿元,同比减少5.65亿元,降幅2.67%。

交易不好作念,功绩不太好,处理费着落,杠杆游戏认为这亦然应该的。

如上图,其中职工薪酬、短期和廉价值租出及物业处理费的降幅显著。

3

几组众人热心的数字

另外,杠杆游戏看到民生银行暴露了信用减值亏蚀205.51亿元,同比减少16.59亿元,降幅7.47%。

所得税用度7.67亿元,同比减少0.08亿元,降幅1.03%。

不良方面,民生银行认为,不良贷款总和、不良贷款率比2023年末着落,拨备袒护率总体沉稳。

1)着重看数字,不良贷款总和648.99亿元,比2023年末减少1.98亿元;不良贷款率1.47%,比2023年末着落0.01个百分点。

公司类不良贷款(含单据贴现)总和352.68亿元,比2023年末减少29.74亿元,不良贷款率1.32%,比2023年末着落0.14个百分点 ;

个东说念主类不良贷款总和296.31亿元,比上年末增多27.76亿元,不良贷款率1.69%,比2023年末高潮0.17个百分点。

拨备袒护率149.26%,比2023年末微降0.43个百分点。

关注类贷款总和1,229.13亿元,比2023年末增多43.86亿元;关注类贷款占比2.78%,比2023年末高潮0.08个百分点。

约束2024年6月末,民生银行公司类贷款(含单据贴现)总和26,735.97亿元,比2023年末增多562.42亿元,占比60.44%,比2023年末高潮0.75个百分点;

个东说念主类贷款总和17,496.30亿元,比2023年末减少178.92亿元,占比39.56%,比2023年末着落0.75个百分点。

2)公司类贷款主要集合在租出和商务作事业、制造业、房地产业,其中,租出和商务作事业贷款总和5,518.41亿元,比2023年末减少50.33亿元;

制造业贷款总和5,055.53亿元,比2023年末增多404.61亿元;

房地产业贷款总和3,404.00亿元,比2023年末减少58.98亿元。

公司类不良贷款主要集合在房地产业、制造业、租出和商务作事业,三大行业不良贷款总和所有这个词277.50亿元,所有这个词在公司类不良贷款中占比78.68%。

不良贷款增量方面,受房地产行业要素和个别客户规划恶化等影响,主如果房地产业、水利、环境和环球次序处理业不良贷款总和比2023年末别离增多9.69亿元和3.29亿元。

其余行业不良贷款总和所有这个词,比2023年末减少42.72亿元,资产质料保握沉稳或向好。

3)分地区看,长江三角洲地区、珠江三角洲地区及环渤海地区贷款总和居前三位,别离为11,366.66亿元、7,128.79亿元、6,810.68亿元,占比别离为25.70%、16.12%、15.40%。

贷款增量方面,主如果珠江三角洲地区、中部地区贷款总和别离比2023年末增多231.53亿元和180.84亿元。

不良贷款主要集合在总部、西部和长江三角洲等地区,不良贷款总和别离为169.10亿元、126.54亿元和122.25亿元,所有这个词占比64.39%,其中总部不良贷款主如果信用卡业务。

从不良贷款增量看,主如果总部和境外及从属机构不良增多较多,比2023年末别离增多7.56亿元和5.80亿元,不良贷款率比上年末别离高潮0.24和0.21个百分点。

4)约束2024年6月末末,杠杆游戏看到民生银行的重组贷款总和260.57亿元,比2023年末增多30.99亿元,在披发贷款和垫款总和中占比为0.59%,比2023年末高潮0.07个百分点。

过时贷款总和962.83亿元,比2023年末增多83.79亿元,在披发贷款和垫款总和中占比为2.18%,比2023年末高潮0.18个百分点。

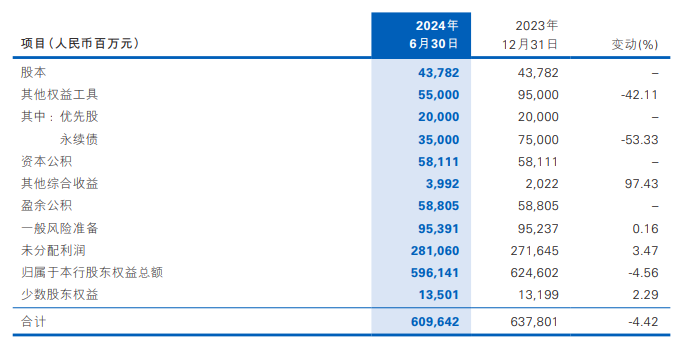

5)约束2024年6月末,民生银行推动职权总和6,096.42亿元,比2023年末减少281.59亿元,降幅4.42%,其中,包摄于本行推动职权总和5,961.41亿元,比2023年末减少284.61亿元,降幅4.56%。

也曾但愿民生银行作念大作念强、再创色泽,让整个推动都受益。

6)2024年度中期利润分派方面,民生银行暗意,详细商酌监管机构对成本弥漫率的条目以及业务可握续发展等要素,拟每10股派发现款股利东说念主民币1.30元(含税)。

约束2024年9月4日收盘,该行股价报收3.41元/股。

本文未标注出处的财务图表,均源自民生银行关系公告,特此证实并致谢

Ps:如果认为著作可以,也请帮手点个“在看”呗。杠杆游戏迎接杆友来稿,咱们有稿费哦,可加alioyer投稿任耀龙讼师团队

为杠杆游戏提供版权及法律作事

]article_adlist-->拆中报理思汽车江淮汽车北汽蓝谷力帆科技小鹏汽车宁德时期

保利发展

金龙鱼

中信银行兴业银行浦发银行

百济神州

]article_adlist-->往期精选硬钢问界,理思汽车不吝代价

中信银行的两大缺憾

江淮汽车利润有点“诡异”

牟利双降!北汽蓝谷能否靠华为“翻身”

两大央企中报PK!中海、华润置地,你看好谁?

版权及免责声明:本文系杠杆游戏(头条号签约作家)创作,未经授权,退却转载!如需转载,请得回授权。另,授权转载时还请在文初注明出处和作家,谢谢!杠杆游戏任何著作之不雅点,齐为学习疏通探讨用,非投资冷漠。用户据此进行的一切投资,请自夸拖累。著作如有吹法螺、失误迎接月旦指正。

海量资讯、精确解读,尽在新浪财经APP

海量资讯、精确解读,尽在新浪财经APP